L'entreprise de Veldhoven, au sud des Pays-Bas, conçoit et construit des machines qui servent à leur tour à produire des semiconducteurs, c’est-à-dire des éléments qui ont envahi la quasi-totalité de notre quotidien. Ainsi exprimé, on peut penser que cette industrie est intrinsèquement en croissance. Dans la réalité, c'est un peu plus complexe parce que l'offre ne cesse de s'accroître et que les secteurs prospères n'échappent pas à une certaine cyclicité, ni aux surcapacités. Mais pour ASML, l'équation est un peu différente, tout simplement parce qu'il n'y a pas vraiment d'alternatives aux produits du groupe. Expliquons cela un peu plus en détails.

Dans le domaine des équipements de fabrication de semiconducteurs, trois pays se taillent la part du lion : les Etats-Unis, le Japon et les Pays-Bas. Le plus gros acteur du monde est l'américain Applied Materials. Mais celui que le marché boursier valorise le mieux est de loin ASML. Pour vous donner une idée, son poids boursier, 244 Mds€ à l'heure où ces lignes sont écrites, dépasse largement ceux de L'Oréal ou de Shell (environ 200 Mds€). Pourquoi ? Parce qu'ASML draine 90% du marché de la photolithographie DUV, c’est-à-dire la gravure des circuits intégrés sur les galettes de silicium. Mieux, l'entreprise a plusieurs années d'avance dans le procédé de gravure EUV, qui permet des performances encore plus poussées. "La technologie d'ASML n'est rien de moins qu'un miracle pour lequel la concurrence est impensable pour la prochaine décennie", résume joliment l'analyste d'AlphaValue Sejal Varshney.

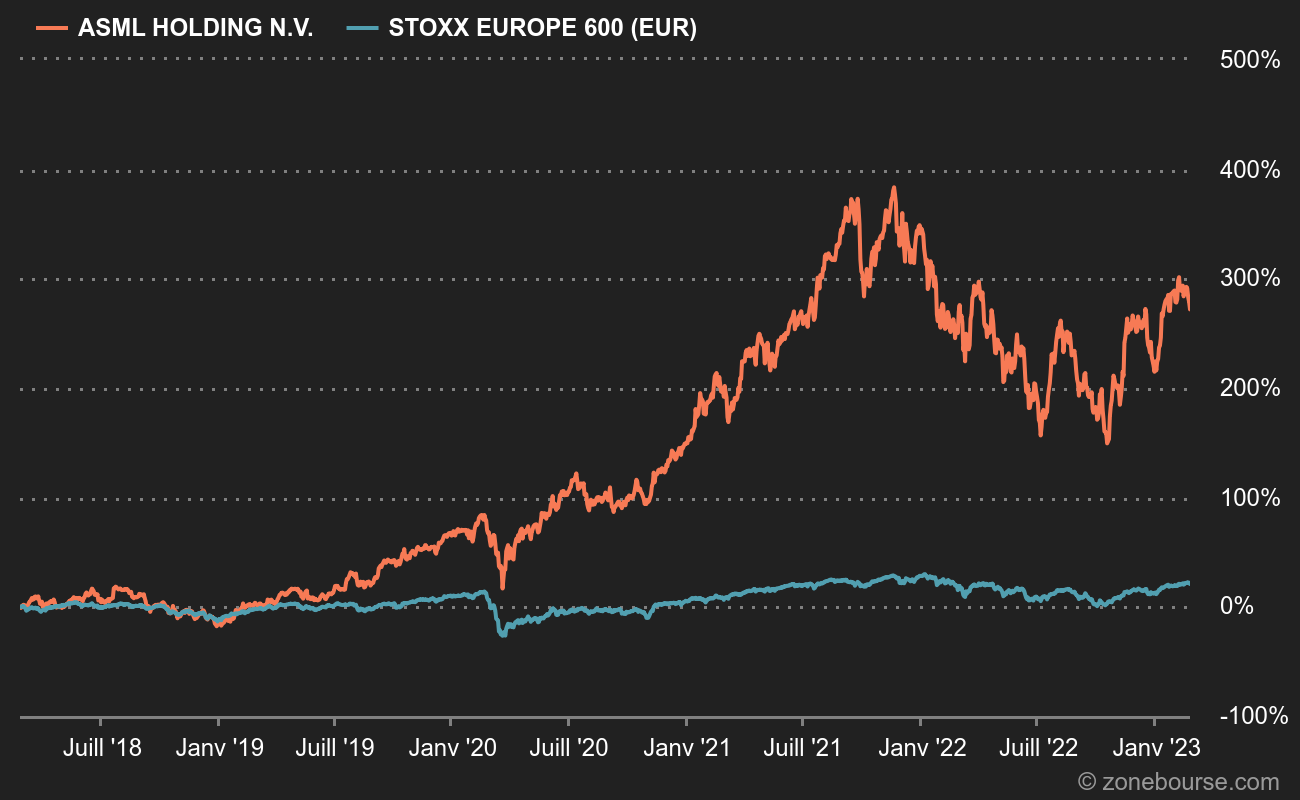

Cette situation explique l'attirance exercée par ASML sur les investisseurs. En dix ans, l'action a gagné plus de 1000%. Le chiffre d'affaires est passé de 5,2 Mds€ en 2013 à 21,2 Mds€ en 2022, soit une progression annuelle moyenne de 15%. Dans le même temps, la marge d'exploitation est passée de 20 à 30%. La génération de liquidités est tout à fait considérable. En vitesse de croisière, la marge de cash-flow libre se situe dans la fourchette 20 à 25%. Si l'on se base sur un chiffre d'affaires de 30 Mds€ à l'horizon 2024, le profit devrait ainsi ressortir à 7,5 Mds€. Un rapide calcul montre que l'affaire se paie plus de 30 fois ses bénéfices, ce qui situe ASML parmi les acteurs européens les plus richement valorisés, à l'image d'Hermès, de Dassault Systèmes ou du déjà cité L'Oréal. C'est le prix de l'excellence.

Avec un carnet de commande qui déborde et un avantage concurrentiel inégalable, qu'est-ce qui pourrait se mettre en travers de la route d'ASML ? Le premier risque qui vient à l'esprit est la pression exercée par les Etats-Unis sur ses alliés pour empêcher Pékin d'avoir accès aux technologies de pointe. La Chine est déjà sous embargo sur certains matériels, mais Washington milite pour étendre les restrictions à d'autres machines. A ce stade, ASML n'a pas encore été trop pénalisée, mais c'est un point de vigilance. Au moins autant que la stabilité régionale : Taiwan, la Corée du Sud et la Chine représentent ensemble 88% des revenus du groupe. On peut citer au nombre des autres menaces le risque attaché à la haute technicité du matériel produit, qui force l'entreprise à maintenir un niveau d'excellence de tous les instants auprès de clients très exigeants. Et bien sûr le fait qu'en étant numéro un et dans une position oligo-monopolistique, ASML ne peut presque que redescendre si la concurrence parvient à hausser le ton.

| Période Fiscale : Décembre | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 |

|---|---|---|---|---|---|---|---|---|

| Chiffre d'affaires 1 | 11 820 | 13 978 | 18 611 | 21 173 | 27 558 | 27 679 | 36 092 | 39 646 |

| EBITDA 1 | 3 239 | 4 542 | 7 007 | 7 084 | 9 782 | 9 490 | 14 674 | 16 550 |

| Résultat d'exploitation (EBIT) 1 | 2 791 | 4 052 | 6 536 | 6 501 | 9 042 | 8 669 | 13 575 | 15 478 |

| Marge d'exploitation | 23,61% | 28,98% | 35,12% | 30,7% | 32,81% | 31,32% | 37,61% | 39,04% |

| Résultat Avt. Impôt (EBT) 1 | 2 766 | 4 017 | 6 706 | 6 456 | 9 084 | 8 679 | 13 742 | 15 783 |

| Résultat net 1 | 2 592 | 3 554 | 5 883 | 5 624 | 7 839 | 7 420 | 11 471 | 13 147 |

| Marge nette | 21,93% | 25,42% | 31,61% | 26,56% | 28,44% | 26,81% | 31,78% | 33,16% |

| BNA 2 | 6,150 | 8,480 | 14,34 | 14,13 | 19,89 | 18,99 | 30,05 | 34,72 |

| Free Cash Flow 1 | 2 510 | 3 666 | 9 945 | 7 205 | 3 288 | 5 003 | 9 192 | 11 829 |

| Marge FCF | 21,23% | 26,22% | 53,44% | 34,03% | 11,93% | 18,07% | 25,47% | 29,84% |

| FCF Conversion (EBITDA) | 77,48% | 80,7% | 141,92% | 101,7% | 33,61% | 52,72% | 62,64% | 71,47% |

| FCF Conversion (Résultat net) | 96,82% | 103,15% | 169,05% | 128,11% | 41,94% | 67,42% | 80,13% | 89,97% |

| Dividende / Action 2 | 2,400 | 2,750 | 5,500 | 5,800 | 6,100 | 6,742 | 8,821 | 9,880 |

| Date de publication | 22.01.20 | 20.01.21 | 19.01.22 | 25.01.23 | 24.01.24 | - | - | - |

Toutefois on l'aura compris, la société dispose de ce que l'investisseur de légende Warren Buffett appelle un MOAT, c’est-à-dire un avantage concurrentiel colossal et difficile à ébranler. Le ticket d'entrée est élevé sur ASML, mais c'est un dossier aux vertus quasiment uniques, qui a probablement sa place dans toute sélection européenne de long terme.

Par

Par